ドルコスト平均法は、簡単に言うと、価格変動しているものを複数回に分けて購入する際、同じ金額で(数量を変化させて)買うか、同じ数量を(金額を変化させて)買うかで比較したものだ。多くはサンプルの価格変動を用いて解説している。同じ金額で買い続けたほうが購入価格の平均を引き下げて、メリットがあるという主張だ。この主張自体間違ってはいない。

問題なのは、ドルコスト平均法を引き合いにだして、一括投資と、積立投資を比較し、積立投資にメリットがあるように解説することだ。

投資信託協会※のサイトに次の説明がある。

「一度に全額を投資するのではなく、何回かに分けて投資したり、毎月一定額を積み立てるなどの方法で購入時期を分散させることによって、一度に投資するよりも購入価格を抑える効果が期待できます。 」

それならそれで、「一括投資」と「積立投資」を比較しなければならない。

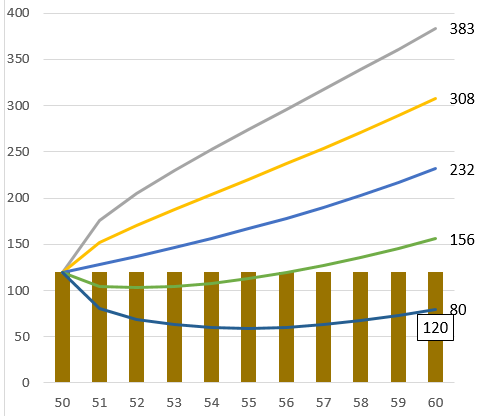

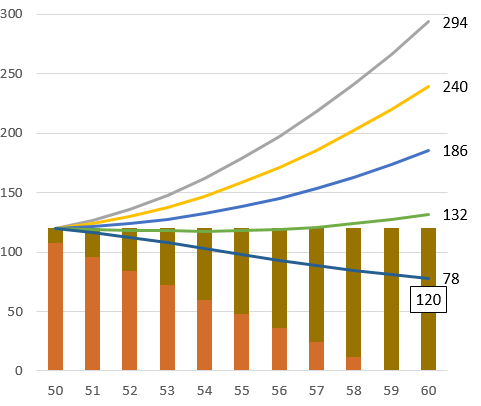

外国株式 期待リターン6.8% リスク(標準偏差)20%として計算してみた。一括投資は、最初に120万投資。分割投資は、120万の現金から最初に12万外国株式を購入し、次年度以降期初に12万購入していく。別の見方をすれば、現金120万だったポートフォリオを、毎年1/10づつ外国株式に移行していくという感じだ。

ご覧いただいて、分かるように、積立投資の方が、リターンもリスク(標準偏差)も小さくなる。このグラフからでは、分割投資のメリットは、見受けられない。

かといって、積立投資が悪いと言っているわけではない。投資を始めるにあたって、まとまったお金がない。なので現金をためて、1年後からに投資する、というよりは、すぐにでも毎月投資したほうが、リターンは高くなる。

一括か、積立(分割)かということが重要なのではなく、今ある現金で「先に投資する(買う)」ということが重要なのだ。

どうせやるなら早いほうがよい。

※ 一般社団法人 投資信託協会 https://www.toushin.or.jp/

ホーム>投資信託を学ぼう>投資信託のメリットとリスク

>資産運用で大切なこと>方法3: 時間の分散