資産運用状況の報告やら、企業年金基金の決算やら、評価方法が不満だ。

個人資産であれ、公的年金資産であれ、始めるにあたって、リスク(標準偏差)とリターンのバランスで、検討してるではないか。そうなのであれば、どの資産が上がった、下がった、だけではなく、リスク(標準偏差)がどうなったのか、報告すべきだ。

ひょっとしたら、同じリスク(標準偏差)で、もっとリターンの高いポートフォリオがあるかもしれないじゃないか。

リスク(標準偏差)が分かれば、発展的に物事を考えられるのだ。

リターン(収益額、収益率)の報告と、さらにリスク(標準偏差)を加えた報告について比較してみよう。

最初は、リターンだけの報告について書く。

一つの例として、日本の公的年金を運用している、GPIF( 年金積立金管理運用独立行政法人)https://www.gpif.go.jp/ のサイトを見てもらいたい。

収益額、収益率しか掲載していない。

GPIFのポートフォリオを例にとって、説明してみよう。

(実際の金額ではなく、各種インデックスデータを使って計算している)

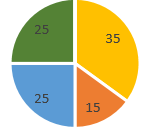

配分割合は、日本債券35%、外国債券15%、日本株式25%、外国株式25%。

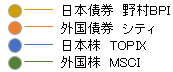

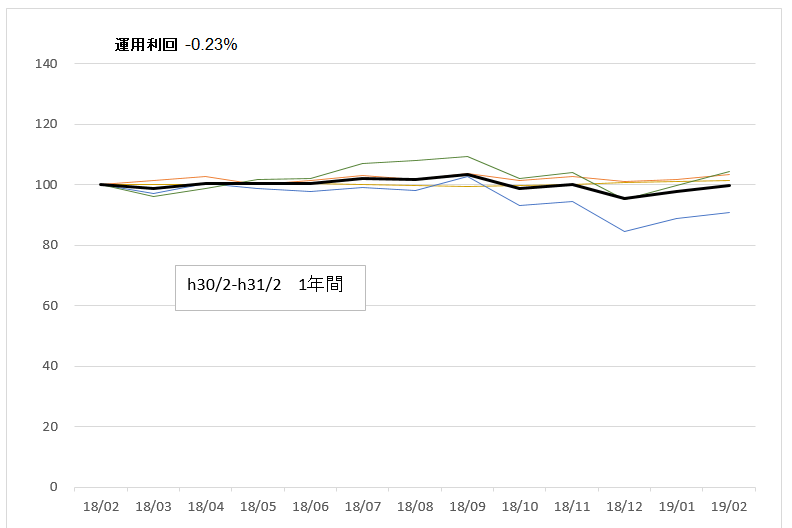

最初を100として、途中資産の出し入れはしていない。

黄、オレンジ、青、緑は、それぞれの資産を表す。

黒太線がポートフォリオの変動。

上は、平成30年2月から31年2月までの月次(月末)データ。

1年間の運用利回りは-0.23%。

下は、平成26年10月から 31年2月までの月次(月末)デー タ

この期間の運用利回りは、4.89%。

「 短期ではマイナスになっているが、長期ではプラスになっており、年金資産は十分に確保できている。継続してこのポートフォリオを維持する」

とか説明されれば、「そうなんだ」と納得するしかないではないか。

つっこみようがない・・とも言える。

次に、リスク(標準偏差)を加えた説明をする。

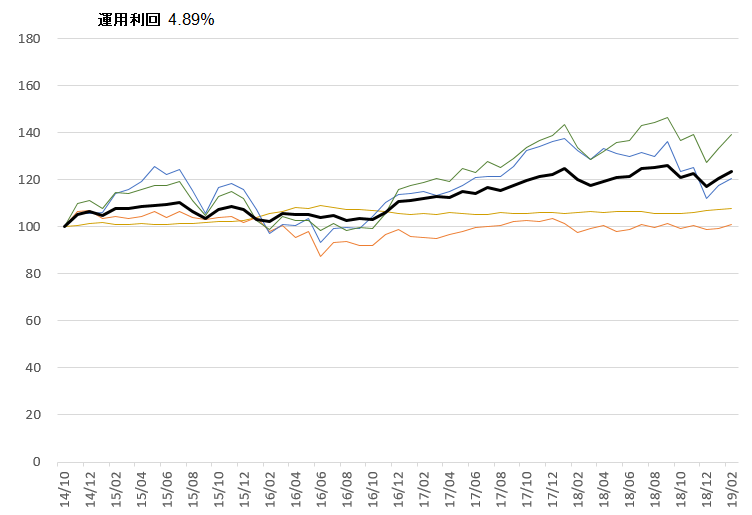

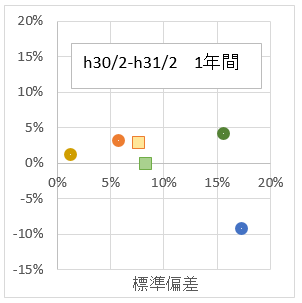

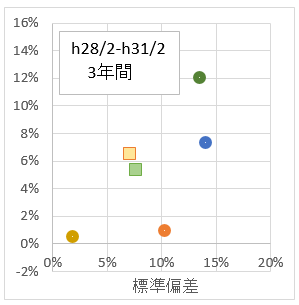

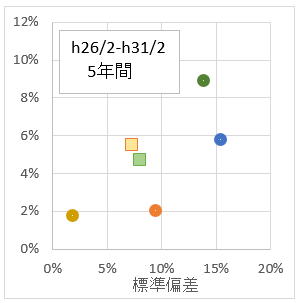

横軸にリスク(標準偏差)、縦軸をリターンにしたグラフだ。

黄、オレンジ、青、緑の●は、それぞれの資産のリスクとリターンを表す。

貴緑の■がポートフォリオのリスク・リターンである。

このグラフから何が読み取れるだろうか。

- 緑の●。外国株式はリターンが高い。

- 青の●。日本株式は、外国株式よりリターンが低く、リスクが高い

- オレンジの●。外国債券は、日本債券に比べリターンは少しだけ高いのに、リスクが高い。

- 黄緑の■。分散投資は、全体の中間くらいになる。(当たり前だけど)

上記のことを踏まえ、GPIFのポートフォリオより、ましなポートフォリオを考えてみた。黄色の ■だ。分散投資の業界では、リスクが低くて、リターンが高いポートフォリオは、より優れていると言える。

上記の傾向が、今後も続くと予想するのであれば、ポートフォリオを変更したほうがよい。ということになる。

運用実績の報告をする立場であれば、リターンだけを報告しておいた方が楽だ。突っ込みようがないのだから。

報告を受ける立場の人は、、各資産クラスのリターンとリスク(標準偏差)、ポートフォリオ のリターンとリスク(標準偏差)はどうなっているのか、要求しよう。 もっと良い(リターンが高くて、リスクの低い)ポートフォリオ(資産配分)が見つかるかもしれない。

リスク(標準偏差)を要求しても出してくれないことがある。その時は、基準価格の月次データをもらってきて、エクセルで計算すれば簡単だ。エクセルの扱いが得意でない人は、弊社が代行できる。

各資産の計算は下記インデックスを使用している。

日本債券 NOMURA-BPI

外国債券 FTSE Non-JPY World Government Bond Index

日本株式 東証株価指数(TOPIX)

外国株式 MSCI KOKUASI