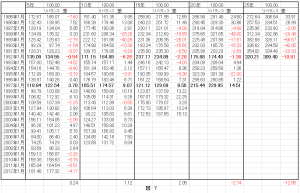

前回は、リバランスとリターンの関係において、過去のデータを使って計算期間を、いつからいつまでにするかによって、結果が変わってしまうということを述べた。

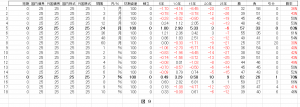

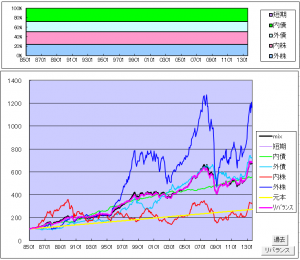

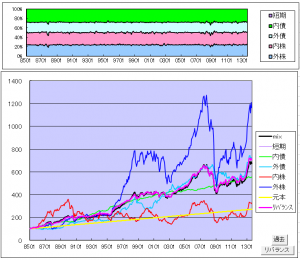

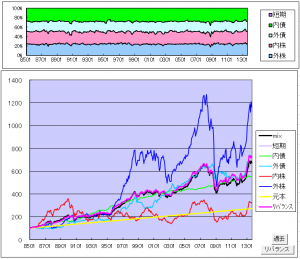

図7は、計算期間の異なった、放置とリバランスのリターンを比較したものだ。図8は、図7をぐっと凝縮させて1行で表現するため、平均や勝敗で表示した。

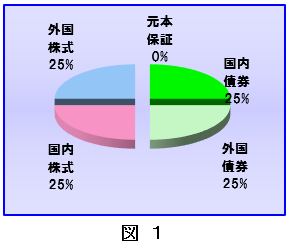

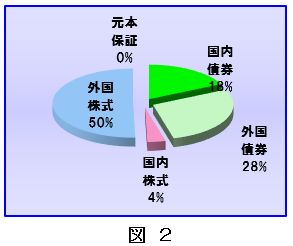

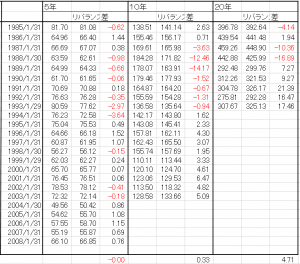

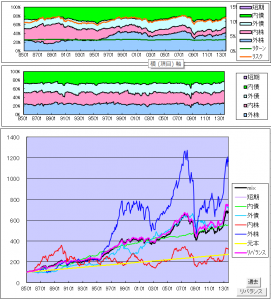

次に、リバランスを行うのは、どのタイミングで行うのがいいのかという議論がある。定期的に行うのがいいか、資産割合が一定以上変化した場合に行うのがいいか、諸説あるようだ。また、定期的にであれば、どのくらいの期間がいいか。割合であれば何%がいいのか。何か傾向があるのか、シミュレーションソフトを使って計算してみた。

図9がその計算結果だ。左側に計算の設定値。右側に結果を表示した。「5%」とあるのは、足し算引き算のことで、当初資産が25%であったときに、いずれかの資産が30%を超えるか20%を下回った時にリバランスする。

太字で強調したが、定期的では24ヶ月。割合では7%変動した時の勝率が高いことがわかる。

前回のブログでは、同じ資産割合で12ヶ月ごとのリバランスの場合、48勝42敗と書いた。24ヶ月ごとのリバランスにすると、57勝33敗となるので、12ヶ月ごとよりも、勝率は高い。

しかしながら、24か月にしたとしても、25年間の計算期間では平均がマイナスになってしまう。気になるところだ。