確定拠出年金や分散投資をやっていると、商品の価格の変動によって、資産の割合が変動します。それによってリターンとリスク(標準偏差)も変動していきます。それをもとの割合に戻してあげることをリバランスと呼びます。

リバランスはしたほうがいいのか、いいとするとどのようなタイミングですればいいのか。定説がないようなので過去のデータを使って計算してみました。

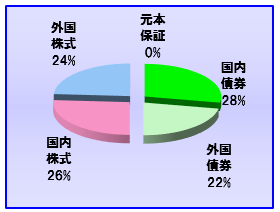

- 国内債券28%外国国債22%国内株式26%外国株式24%の割合です。(図 上 左)

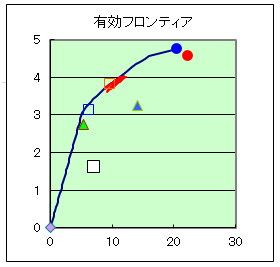

- リターン3.8%リスク(標準偏差)9.7%で有効フロンティア上にある資産割合です。(図 上 右)

- 有効フロンティア上の赤線は、リスク(標準偏差)とリターンの推移です。(図 上 右)

(およそ30年間のリスクリターンの推移ですが、なぜだか有効フロンィアから大きく外れません) - 1985年1月から2014年6月までの月末データで計算しています。

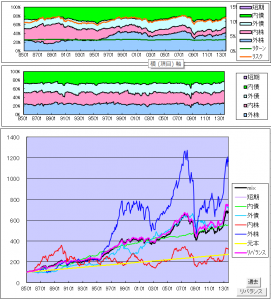

- 最初100万円 毎月5千円の積み立てです。

- リバランスをしないと資産割合の変化が顕著です。(図 下 上)

- 12か月に1度のリバランスはある程度変動が抑えられています。(図 下 中)

- リバランスをしない時が黒の太線。リバランスをした時が紫の太線(図 下 下)

黒太線と紫太線 ほとんど重なっていますが、若干リバランスをしたほうがリターンはよさそうです。

今回は12か月で計算しましたが、次回以降 毎月 3か月 半年でも計算してみます。