前回は、「リスク」と「元本割れ確率」について、グラフでわかりやすく説明した。

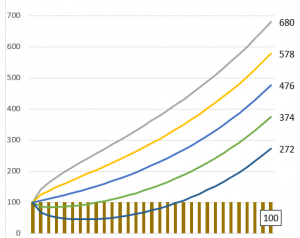

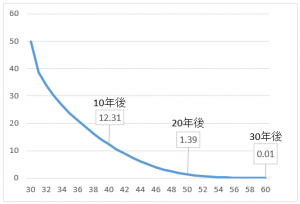

15年以上の長期運用をする場合、ハイリスク・ハイリターンの代表、世界株式インデックス100%を選んでも、元本を下回る可能性はと0.01%と、とても低い。

でも、「本当にそうか、単なる計算上の話で実際はどうなるかわからないじゃないか。30年後元本が半分になってたらどうするんだ。」と、感じてしまうのは当然のことだろう。

今回は、将来予測のグラフと、過去の実際のデータを使って検討してみた。

「机上の空論」になっていないかどうかの確認だ。

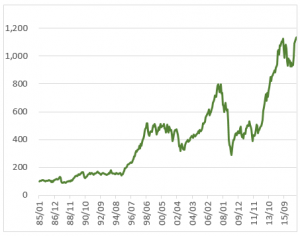

(MSCI KOKUSAI インデックス(円換算)1985年1月~2017年3月)

1985年1月を100として表示した

ぱっと見て、以下のことが分かる。

- 最初から最後まで持っていれば10倍を超えている。

- 開始時期と終了時期によって、買った金額よりも下がることがある。

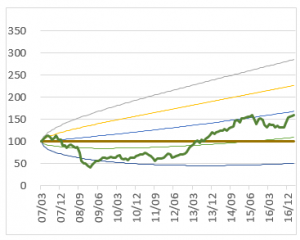

上限変動は、-2σから+2σの間にほぼ入るのか・・

将来予測のグラフと合わせて考察する。

2007年3月から2017年3月まで10年間

リターン4.7% 標準偏差20.6%

(リターンの計算は、エクセルのRATE関数を使ってる)

2009年2月前後に-2σを下回っている。100から50に、半額にもなっている。このころ確定拠出年金を始めた人はさぞ驚いたことだろう。購入した直後にリーマショックのような株価暴落が起こるとこのようなことが起こる。100に戻ったら、元本保証に変えてしまった人も多くいたようだ。

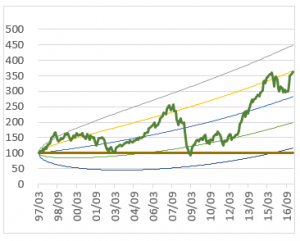

1997年3月から2017年3月までの20年間

リターン6.47% 標準偏差18.5%

1998年7月に+2σを上回っている。日本のバブルのころだ。

2007年から2009年のリーマンショックでは、250から100まで下がっている。それでも-σから+σの間にほぼ収まっている。

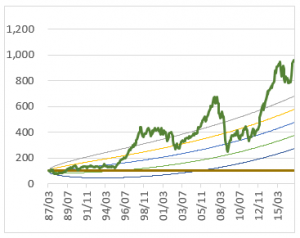

1987年3月から2017年3月までの30年間

リターン7.5% 標準偏差17.9%

+2σを超える回数が多い。大きく上に飛び出している。

本グラフは30年前からの実績と、現在の期待リターン5.2%の将来予測を重ねているが、本来であえば、30年前の期待リターンと重ねる必要があるだろう。

期待リターンによって、今後-2σから+2σから大きく外れる可能性も否定できない。

上記3つのグラフで、2017年3月を基準として、10年前、20年前、30年前からのグラフで確認してみた。

たった3つのグラフではあるが、実際の基準価格の変動は、概ね-2σと+2σの間に概ね収まると感じてもらえるだろうか。

この部分を納得できるのであれば、長期運用は、ハイリスク商品を選択したとしても、長期で考えれば怖くない。日ごろのお仕事に精を出していただけるのではないだろうか。

「たった3つの期間(データ)だけ比較したのでは、納得いかない」

と、言う方は、次回のブログをご覧ください。