ブログ

ブログ一覧

商品比較 がんばれ新商品

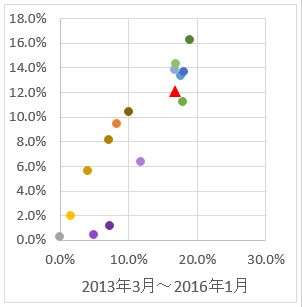

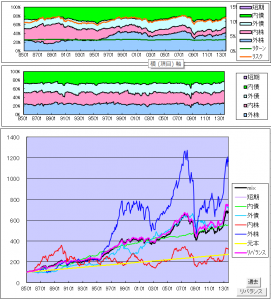

DCSIMでは、最初に運用商品の過去の実績を企業ごとに、すべて取り込んでいる。月末の基準価格である。折れ線グラフで表示することは可能だが、商品比較には向かないので、リスクリターン(横軸:標準偏差、縦軸:実績利回)のグラフにそれぞれの商品の実績をプロットしてみた。今回使用した商品データは、東京都内に本社のあるN社の実際のデータである。グラフの期間が2013年3月以降になっているが、最近追加した新商品のデータがそこからしかなく、比較するためにこの期間を選んだ。

まず、左下のグラフをごらんいただきたい。ローリスクローリターンから、ハイリスクハイリターンまで、比較的きれいにプロットされている。おおまかに言って、グラフの左下が債券やバランス型、右上が日本株や外国株となっている。今回はグラフの左下に注目してもらいたい。

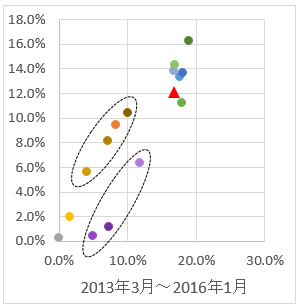

次に、右下のグラフでは、グループを2つにわかてみた。同じような標準偏差(横軸)なのに、リターンが高いグループと、低いグループがある。上はバランス型(4つのうち上から2番目は外国債券)、下の3つ(紫色)は新商品。・・・・がんばれ新商品。

バランス型と新商品は、運用方針も異なる。バランス型は、資産配分をあらかじめ決めておいて、それぞれの資産はベンチマークを目指している。新商品は、経済環境を見ながら資産配分を変えてリスク(標準偏差)を一定以下に抑える。目論見書をみるとそのようなことが書いてある。簡単に言うと、前者はほったらかし、後者は一手間、二手間余計に手間をかけている。どっちが良いかはあくまでも選択する人の好みである。

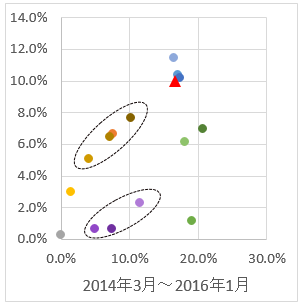

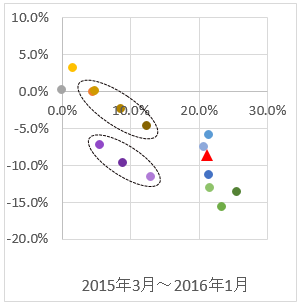

運用商品を、一定期間だけで評価するのは、不公平である。たまたま、その期間にがんばれなかっただけかもしれない。ということで、下の図で評価期間を変えてみた。結果はご覧の通り。やっぱり・・・がんばれ新商品。

ちなみに、DCSIMでは、評価の開始月、終了月を変更するのは、ボタンをクリックするだけで、簡単にできる。クリックしてから表示まで1.3秒くらいだ。(ひと月前のボタンを連続10回クリックしたら、13秒で表示した)

「どうして、わざわざ手間をかけて、新商品追加してしまったんでしょうね。」とは、私の感想だが、どうも商品比較をする簡単なツールを運営管理機関は用意していないらしい。のデータはファイルで供給してくれるけど。(←それはそれで、とってもありがたい。ご協力ありがとうございます) 運営管理機関も、現状をしっかりと把握できていないのではないだろうか。

DCSIMは、確定拠出年金加入者が、商品選択をする際の便利なツールとして開発販売しているが、「確定拠出年金の企業担当者が、商品を増やしたり減らしたりする際の有効なツールとして使えますよ」 とは、N社担当者のお言葉でした。とてもうれしかったです。

サンプルソフト 公開

しばらく時間がかかっていましたが、サンプルソフトが出来上がりましたので、ダウンロードができるようにしました。

「ダウンロード」をクリックしてください。

以前作ったものと異なるのは以下の点です。

- 過去のデータをTOPIX等のインデックスデータを使っていたのを、商品のデータを使えるようにしました。

- 期間を設定したうえで、商品の過去データから利率、標準偏差を表示するようにしました。

- 上記と同様に、資産配分したうえでの利率、標準偏差を表示するようにしました。

- 商品が多いので、どの線がどの商品のものか分かりにくいので、盆例の線やマーカーをクリックすることにより、通常表示、拡大表示、非表示を選択できるようにしました。

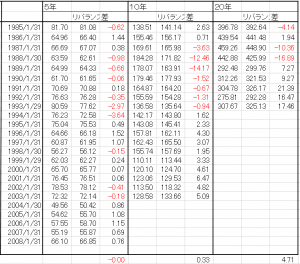

リバランス 5年 10年 20年

前回までは、リバランスの期間を変えて何か変化があるか計算してみた。

今回は、同じ12か月のリバランスだが、始める時期と終る時期を変えてみたらどうなるのかやってみた。

- 運用期間5年 1985年1月から1989年12月まで、というような試算期間を1つとする。

1年ずつずらしていって最後は2008年1月から2013年12月まで

24回の試算 - 運用期間10年 19回の試算

- 運用期間20年 9回の試算

左がリバランスをしない場合の5年後の資産。右側がリバランス(12か月)をした場合の資産。さらにその差を表示してある。マイナスの場合は赤で表示している。(図左)表の下には、差の平均値を示している。

さらに勝率を出してみた。(図右)リバランスをしたほうが、リターンが高くなる確率が高いということが言えそうだ。

しかしながら、直近の5年間のデータを省く、つまり5年前にこの試算をしたとすると、勝率はマイナスになる。(5年、10年、20年と直近5年のデータは15勝。それを計算から除くと17勝30敗)

リバランスとリターンの関係。どうやったいいというような結論はまだ見えてこない。

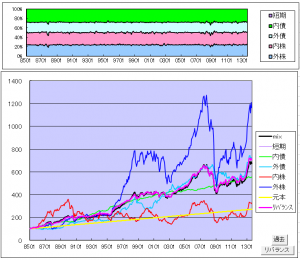

リバランス 1ヶ月 3ヶ月 6ヶ月

リバランスはしたほうがいいのか。どのようなタイミングですればいいのか。

という、テーマなので1ヶ月、3ヶ月、半年 を計算してみました。

条件は前回と同じで以下の通りです。

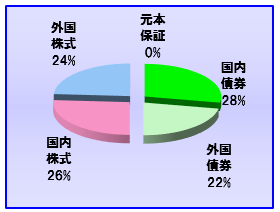

- 国内債券28%外国国債22%国内株式26%外国株式24%の割合です。

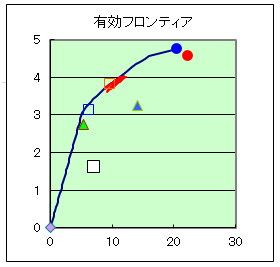

- リターン3.8%リスク(標準偏差)9.7%で有効フロンティア上にある資産割合です。

- 1985年1月から2014年6月までの月末データで計算しています。

- 最初100万円 毎月5千円の積み立てです。

左から(スマホの場合は上から)1ヶ月、3ヶ月、6ヶ月 のリバランスです。

6ヶ月の方が、リバランスしない場合より、資産が多くなっているのが観察できます。

リバランスは、毎月やるよりも、半年、1年と期間を長くとったほうがいいのか。

これまでは、1985年1月から2014年6月までのデータで計算してみました。

次回は、ある特定の5年間とか、ある特定の10年間とか、シミュレーションの期間を変更して計算してみます。

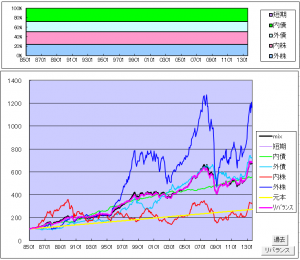

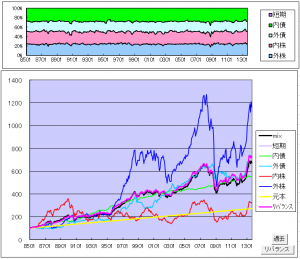

リバランス 12か月

確定拠出年金や分散投資をやっていると、商品の価格の変動によって、資産の割合が変動します。それによってリターンとリスク(標準偏差)も変動していきます。それをもとの割合に戻してあげることをリバランスと呼びます。

リバランスはしたほうがいいのか、いいとするとどのようなタイミングですればいいのか。定説がないようなので過去のデータを使って計算してみました。

- 国内債券28%外国国債22%国内株式26%外国株式24%の割合です。(図 上 左)

- リターン3.8%リスク(標準偏差)9.7%で有効フロンティア上にある資産割合です。(図 上 右)

- 有効フロンティア上の赤線は、リスク(標準偏差)とリターンの推移です。(図 上 右)

(およそ30年間のリスクリターンの推移ですが、なぜだか有効フロンィアから大きく外れません) - 1985年1月から2014年6月までの月末データで計算しています。

- 最初100万円 毎月5千円の積み立てです。

- リバランスをしないと資産割合の変化が顕著です。(図 下 上)

- 12か月に1度のリバランスはある程度変動が抑えられています。(図 下 中)

- リバランスをしない時が黒の太線。リバランスをした時が紫の太線(図 下 下)

黒太線と紫太線 ほとんど重なっていますが、若干リバランスをしたほうがリターンはよさそうです。

今回は12か月で計算しましたが、次回以降 毎月 3か月 半年でも計算してみます。

Woah! I’m really loving the template/theme of this blog. It’s simple, yet effective.

A lot of times it’s hard to get that “perfect balance” between usability and visual appearance.

I must say you’ve done a very good job with this.

Also, the blog loads extremely fast for me on Opera.

Excellent Blog!