ブログ

ブログ一覧

分散投資と外国株100%、やっぱり外国株

外国株100%ではリスク(標準偏差)が高くて、将来元本を割る確率が高い。だから、分散投資をおすすめします・・・。それってほんと? 将来って何年後のこと? ということで、これまでの常識を疑ってみた。

外国株式100%と、日本債券、外国債券、日本株式、外国株式を25%ずつ(以降資産分散25%と呼ぶ)で比較してみた。

確定拠出年金、45歳までは外国株100%

社会人になって、会社で確定拠出年金の勉強をしたけど、よくわからないので元本確保。しばらくしてから、考える。という人があまりにも多いのではないか。入社時の研修で、外国株式は、ハイリスク・ハイリターンの代表で、高いリターンを狙える半面、元本を割る可能性が高い。これを選択するには注意が必要。なんてことを教えられたら、仕方ないかもしれないが。考え直したほうがいい。

研修で教えてもらうハイリスクのリスクとは、基準価格の変動のことで標準偏差であらわされる。元本を下回る確率ではない。

ここでは、まず外国株式投資信託に100万円投資したことにしよう。標準偏差を18.6%、期待リターンを5.2%とする。そして30年間のにもせずに置いておく。さて、いったいいくらになっているだろうか。

100万円を5.2%で運用して1年複利で計算すると、30年後はなんと476万円 にもなる

基準価格の変動を考慮すると、300万になるかもしれないし。600万を超えるかもしれない。もちろん元本を割る可能性もゼロではない。半分になってしまう可能性だってわずかだが残っている。ここで理解してもらいたいのは、〇〇円以上になる確率とか、〇〇円以下になる確率とかを期待リターンと標準偏差から計算できるということだ。

さて、ここで問題。上記外国株式投資信託の30年後に元本の100万円を下回る確率は何%あるでしょう?

(計算のもととなる、期待リターンは5.2%、標準偏差18.6%として)

① 20%以上 ② 20%以下 ③ 10%以下 ④ 5%以下 (さらに…)

リバランスしたいなら、24か月 または 7%

前回は、リバランスとリターンの関係において、過去のデータを使って計算期間を、いつからいつまでにするかによって、結果が変わってしまうということを述べた。

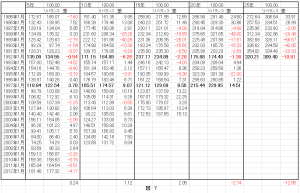

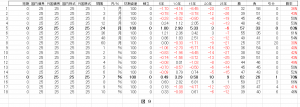

図7は、計算期間の異なった、放置とリバランスのリターンを比較したものだ。図8は、図7をぐっと凝縮させて1行で表現するため、平均や勝敗で表示した。

次に、リバランスを行うのは、どのタイミングで行うのがいいのかという議論がある。定期的に行うのがいいか、資産割合が一定以上変化した場合に行うのがいいか、諸説あるようだ。また、定期的にであれば、どのくらいの期間がいいか。割合であれば何%がいいのか。何か傾向があるのか、シミュレーションソフトを使って計算してみた。

図9がその計算結果だ。左側に計算の設定値。右側に結果を表示した。「5%」とあるのは、足し算引き算のことで、当初資産が25%であったときに、いずれかの資産が30%を超えるか20%を下回った時にリバランスする。

太字で強調したが、定期的では24ヶ月。割合では7%変動した時の勝率が高いことがわかる。

前回のブログでは、同じ資産割合で12ヶ月ごとのリバランスの場合、48勝42敗と書いた。24ヶ月ごとのリバランスにすると、57勝33敗となるので、12ヶ月ごとよりも、勝率は高い。

しかしながら、24か月にしたとしても、25年間の計算期間では平均がマイナスになってしまう。気になるところだ。

リバランスと放置 48勝42敗でリバランスの勝ち

リバランスとリターンの関係についてシミュレーションソフトを作成して、考察してみた。

投資信託で資産をいくつかに分けて運用していると、資産の割合が当初の設定からずれてくる。それを元の割合にもどすことを、「リバランス」という。経済状況によって、資産割合を変更することをリバランスということもあるようだ。

以下の条件でリバランスと放置とで比較してみる。

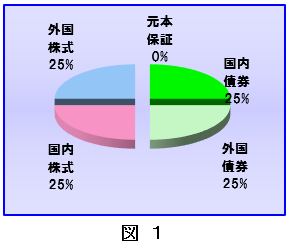

- 資産割合 日本債券25% 外国債券25% 日本株式25% 外国株式25%

- 1990年1月から2016年12月までの27年間

- 12か月に1度のリバランス

- 当初資産 100 積立 なし

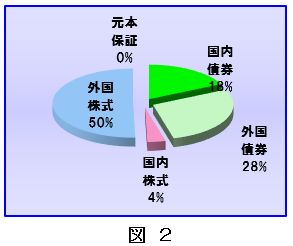

図1は、1990年1月の状態。図2はリバランスをせずに放置し、2016年12月の状態。

世界株式の上昇が顕著なことがわかる。次に、資産の変動の時間経過を見てみる。

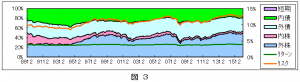

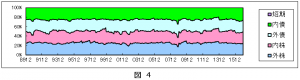

図3は、リバランスなし放置の場合の割合の変化を示している。

図4は12か月に一度リバランスした場合。

図5は、4つの個々の資産と、資産分散のリバランスと放置した場合の変動を示している。y軸中央付近の黒の太線が放置。紫の太線がリバランス。放置がリバランスを上回っている。

他の条件は同じで、計算期間だけを変えてみた。

- 1997年1月から2016年12月までの20年間

図6は、上記期間に変更したもの。リバランスが放置を上回っている。このよに、計算期間によって結果は変わってくる。さて、リバランスはリターンに対して有効なのか。

期間によって、計算結果が違うのであれば、いろいろな期間の計算をやってみればよい。と、いうことでいろいろな計算をやってみた。図7

- 1985年1月から、5年後、10年後、15年後、20年後、25年後

- 各年後の左から、放置、リバランス、差

- 一つ下の行は、1986年1月から というようにずらしていく

- 一番下の数値は縦の平均

5年後、10年後、15年後の平均はプラスで、20年後と25年後はマイナスになる。

図8で、プラスになるかマイナスになるかの勝敗をつけてみた。

48勝42敗でリバランスの勝。

これだけで、リバランスがリターンに対して有効だ。とは、言えない。

商品比較 外国株式

確定拠出年金の、同じ資産クラスの商品の中から、1つを選ぶ。このような時、皆さんはどのようにしているだろう。もしくは、企業の担当者として商品を増やしたり減らしたりするのは、厄介な仕事ではないだろうか。今回は、投資信託商品をDCSIMを使って、グラフから簡単に評価できる方法をお伝えする。

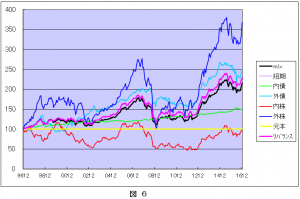

今回データとして使うのは、三井住友DC外国株式インデックスファンドL(以降A)、USB海外株式ファンド(以降B)、大和住銀DC外国株式ファンド(以降C)。確定拠出年金を実際に導入している東京に本社のあるN社の商品だ。それぞれの商品の説明を読むと、Aはインデックス。BとCはアクティブ。なので信託報酬は当然異なり、Aは0.27%、Bは1.94%、Cは1.97%となる(いずれも消費税込み)。ベンチマークはいずれも、MSCIコクサイインデックス。商品説明と基準価額は、各社ネット上で提供している。

まず、2004年1月を100として、基準価額を重ねてみた。太い線がA、細い線で色の薄いのがB,色の濃いのがC。ちょっと分かりにくいけど、ご容赦ください。DCSIMでは、資産ごとに同色系を使っているためです。AとCはBに比べて良さそう。

しかしながら、運用成績は計測する期間によって、運用成績はことなる。グラフを多数並べるより、わかりやすいかと思って、動かしてみた。最終は2016年1月固定で、開始を2004年1月から1年ごとに後ろへずらしていった。

基準価額の推移を重ねてみても、分かりにくいので、横軸をリスク(標準偏差)、縦軸を利率で表現してみた。こっちのほうが、特にリスク(標準偏差)を比較しやすいと思う。

同じように、期間を変更して、グラフを動画風にしてみた。Aは、リスクが全般に及んで低くてよろしい。CはたまにAを利率で抜くことがあるので、そこそこかな。Bは・・選択しないほうがいいよね。みたいな評価になるのではないだろうか。

DCSIMでは、商品の過去の実績を簡単に比較できるよう、計測期間を月ごとに変更でき、動画風に見ることも可能である。サンプルソフトを貸出できるので、ご希望の方はご連絡ください。

Woah! I’m really loving the template/theme of this blog. It’s simple, yet effective.

A lot of times it’s hard to get that “perfect balance” between usability and visual appearance.

I must say you’ve done a very good job with this.

Also, the blog loads extremely fast for me on Opera.

Excellent Blog!